عزيزي الشركاء والأصدقاء،

حقق صندوق أسد الصحراء عائدات صافية بنسبة -0.2% تقريبًا لشهر أكتوبر. ومنذ بداية العام وحتى الآن، حقق الصندوق عائدًا صافيًا بنسبة +36.3%، مقارنة بنسبة +14.9% التي حققها مؤشر جميع الأسهم في بورصة جوهانسبرغ (J203).

هدايا عيد الميلاد المبكرة

تستمر أرباح الشركات في محفظتنا الاستثمارية في الارتفاع بشكل مفاجئ. في الآونة الأخيرة، أصدرت شركة لويس جروب لتجارة التجزئة المنزلية المتنوعة (التي تملك 4.7٪ من الصندوق) بيانًا تجاريًا يشير إلى أنه من المتوقع أن تزيد ربحية السهم بنحو 50٪ على أساس سنوي. نحن في انتظار إصدار الأرباح وسنقدم تقريرًا في إحدى رسائلنا القادمة.

يتم تداول لويس بحوالي 7 أضعاف الأرباح و 0.8 أضعاف الكتاب. طوال مجموعة الفرص المتاحة لدينا في جنوب إفريقيا، ما زلنا نرى الشركات تتداول بمعدلات ربحية مكونة من رقم واحد على الرغم من النمو بمعدلات مكونة من رقمين. لا يزال في الأدوار المبكرة.

سريع وغاضب

تتخصص شركة Desert Lion في إيجاد الفرص ذات الأسعار الخاطئة في العالم غير المكشوف نسبيًا للشركات الصغيرة والمتوسطة في جنوب أفريقيا. وعلى مدى السنوات القليلة الماضية، عانى هذا القطاع من السوق تحت ضغط لا هوادة فيه من تدفقات رأس المال إلى الخارج والبيع العشوائي. حتى لو كان المرء على حق في أطروحته حول أساسيات الشركة، فإن الرخيص أصبح أرخص مع تقلص المضاعفات.

وبالتالي، عانت استراتيجيتنا خلال الفترة من 2021 إلى 2023.

لقد تغير ذلك.

وكما ذكرت في رسائلي الأخيرة، أعتقد أننا في المراحل الأولى من فترة متعددة السنوات من العائدات المجزية. لقد تغيرت بيئة التشغيل نحو الأفضل بالتأكيد، ولم تكن محفظة أسد الصحراء في وضع أفضل من أي وقت مضى، ومجموعة الفرص لدينا مليئة بآفاق النمو العالية الجودة والتي يتم تداولها بتقييمات رخيصة تاريخيًا. عندما يستيقظ السوق ورأس المال العالمي على العوائد الكامنة في هذا القطاع المتخصص نسبياً من الأسهم العالمية، فإن رد الفعل سيكون سريعاً وغاضباً. أولئك الذين ينامون وينتظرون صيحات الإثارة لإيقاظهم سيخسرون أكثر من نصف الحركة.

وفي الصفحات القادمة، سأوضح السبب من خلال بعض الرسوم البيانية والأوصاف الموجزة.

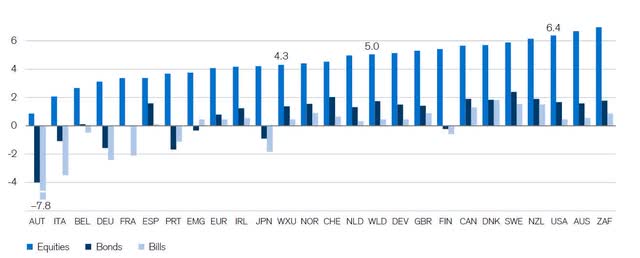

على الرغم من الأداء الضعيف في الآونة الأخيرة، لا تزال جنوب أفريقيا واحدة من أفضل أسواق الأسهم أداءً على مستوى العالم منذ عام 1900.

المصدر: إلروي ديمسون، وبول مارش، ومايك ستونتون، قاعدة بيانات DMS 2023، Morningstar

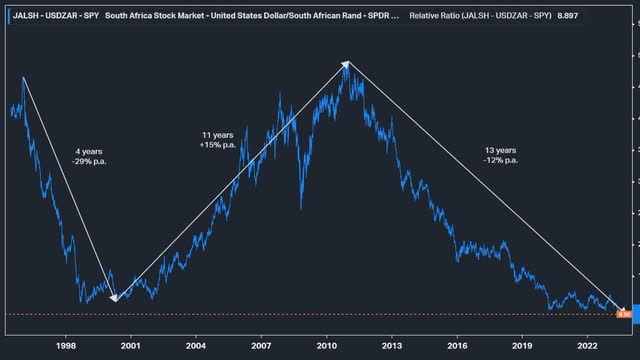

فلماذا لا يرغب أي شخص في امتلاك أسهم SA؟ يأخذ الناس التاريخ الحديث ويستنبطونه في المستقبل… ولكن الناس ينسون أن الأسواق تتحرك في دورات. يوضح الرسم البياني أدناه أداء بورصة جوهانسبرغ (بالدولار الأمريكي) مقابل. أداء مؤشر S&P 500 (SP500, SPX) على مدار الـ 28 عامًا الماضية. من عام 1996 إلى عام 2000، كان أداء بورصة جوهانسبرغ أقل من أداء مؤشر ستاندرد آند بورز 500. ثم تغيرت الأمور وتفوق أداء بورصة جوهانسبرغ على مؤشر ستاندرد آند بورز 500 لأكثر من عقد من الزمن بقليل من عام 2000 إلى عام 2011. ومع ذلك، من عام 2011 إلى عام 2023، كان أداء بورصة جوهانسبرج أقل من أداء مؤشر ستاندرد آند بورز 500. وقد أصبح هذا الاتجاه الآن وصلت إلى نقطة انعطاف، حيث تفوق أداء أسهم SA على مؤشر S&P 500 خلال الأشهر القليلة الماضية. وسوف يسمح سلوك السوق دائماً بحدوث صعود وهبوط مؤقتين، ولكن نظراً للأسباب الأساسية لهذا التحول، فإننا نعتقد أن هذا الاتجاه الجديد سوف يستمر.

المصدر: كويفين

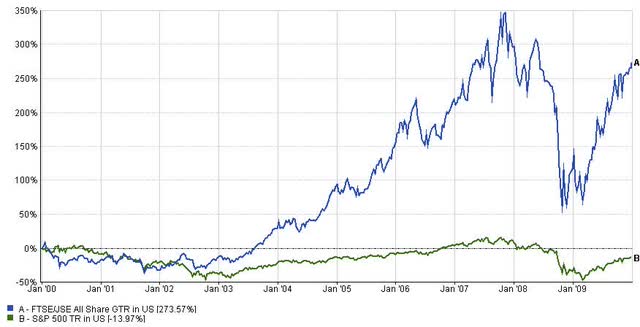

تؤدي نقاط الانعطاف هذه إلى اتجاهات تستمر عدة سنوات. إذا استثمرت في مؤشر S&P 500 في عام 2000 واحتفظت بهذا الاستثمار لمدة عشر سنوات، فإن عائدك سيكون سلبيًا. ومع ذلك، لو كنت قد استثمرت في بورصة جوهانسبرج خلال نفس العقد، فإن عائدك سيكون قريبًا من 274٪. نعم، أعلم أنه يمكن للمرء إنشاء مخططات مختلفة على مدى فترات مختلفة توضح نتائج مختلفة. النقطة التي أود توضيحها هي أن الظروف الحالية، من منظور التقييم المبدئي، تشبه إلى حد كبير ظروف عام 2000.

المصدر: وزارة المياه والري، الاتحاد الأوروبي

نعتقد أننا في المراحل الأولى من إحدى نقاط الانعطاف التي ستؤدي إلى اتجاه متعدد السنوات لمكافأة الأداء من بورصة جوهانسبرج وخاصة الأسهم التي نختارها من عالمنا من الشركات الصغيرة والمتوسطة المدرجة في بورصة جوهانسبرغ. أسهم بورصة جوهانسبرغ هي الأرخص منذ أكثر من عقد من الزمن.

المصدر: SBG للأوراق المالية

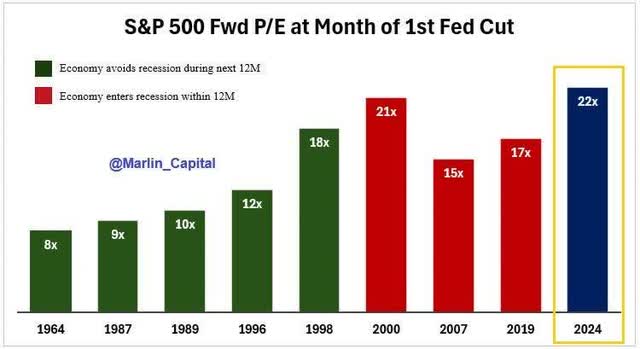

وفي المقابل، فإن الأسهم الأمريكية باهظة الثمن. نحن نعرف ما حدث لـ JSE مقابل. يعود مؤشر ستاندرد آند بورز 500 في العقد التالي لعام 2000. هل ترى التشابه؟

المصدر: @Marlin_Capital

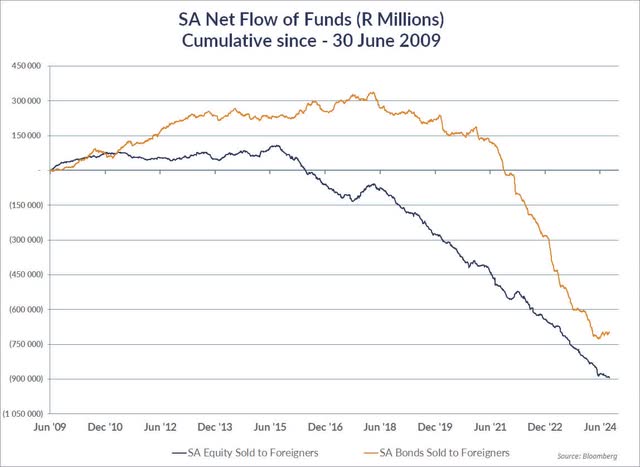

ليست أسهم بورصة جوهانسبرغ رخيصة للغاية فحسب، بل إنها مملوكة بشكل كبير للغاية بعد سنوات من تدفقات رأس المال إلى الخارج.

المصدر: وزارة المياه والري، بلومبرج

المصدر: SBG للأوراق المالية

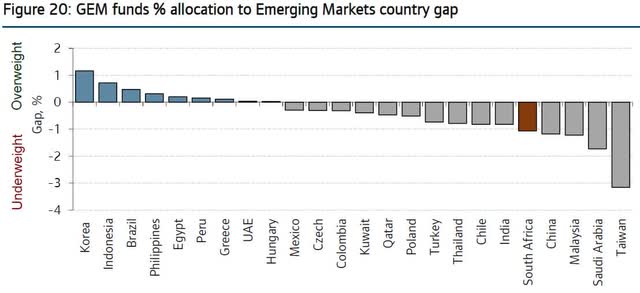

الصناديق العالمية تعاني من نقص الوزن في أسهم جنوب أفريقيا.

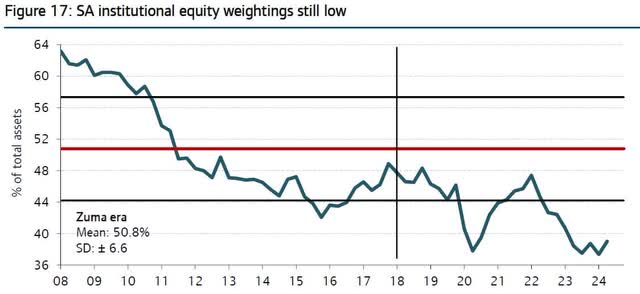

تعاني المؤسسات المحلية في جنوب إفريقيا من نقص الوزن في أسهم جنوب أفريقيا.

المصدر: SBG للأوراق المالية

في الختام

نحن نشهد اهتمامًا متزايدًا بالإعدادات المقنعة لأسهم جنوب أفريقيا. لقد تحسنت الآفاق السياسية والاقتصادية بشكل كبير. التضخم تحت السيطرة وأسعار الفائدة آخذة في الانخفاض. تقييمات الأسهم في جنوب إفريقيا مقارنة بتقييمات الأسهم الأمريكية وصلت إلى مستويات رخيصة للغاية. ومع ذلك، لم نشهد تدفقات رأسمالية مادية إلى السوق حتى الآن. ماذا يحدث عندما يحاول طوفان السيولة المحلي والعالمي الوصول إلى مجموعة صغيرة نسبيا من الفرص؟ سيكون رد الفعل سريعًا وغاضبًا.

إن محفظتنا الاستثمارية مستثمرة بالكامل بشكل أساسي في الشركات الكبرى التي تتمتع بآفاق ممتازة والتي لا تزال تتداول بتقييمات مقنعة. لدينا مجموعة من الفرص، جاهزة للاستثمار فيها، ونعتقد أنها ستحقق عوائد مرضية لعدة سنوات.

إلى شركائنا المحدودين، كما هو الحال دائمًا، أشكركم على تكليف Desert Lion برأس المال الذي كسبتموه بشق الأنفس. يتم استثمار غالبية ثروتي في الصندوق، إلى جانب ثرواتك.

أتمنى لك كل خير،

رودي فان نيكيرك