أصدرت Coinbase مؤخرًا تقريرًا يوضح توقعاتها لسوق العملات المشفرة في عام 2025. ويركز التقرير على المجالات الرئيسية مثل العملات المستقرة والترميز وصناديق الاستثمار المتداولة وDeFi والتطورات التنظيمية.

تشير التقارير الواردة من لاعبين آخرين في الصناعة أيضًا إلى توقعات إيجابية لسوق العملات المشفرة في عام 2025.

إن البيئة التنظيمية المواتية ستدفع نمو السوق

يسلط التنبؤ الرئيسي الأول الضوء على أن التغييرات التنظيمية ستفيد سوق العملات المشفرة بشكل عام. تشير Coinbase إلى الكونجرس الأمريكي القادم باعتباره “الكونغرس الأمريكي الأكثر تأييدًا للعملات المشفرة … على الإطلاق”. ومن بين التطورات المحتملة، يمكن أن يصبح إنشاء احتياطي بيتكوين الاستراتيجي حقيقة واقعة.

مقاعد مؤيدة للعملات المشفرة في مجلسي الشيوخ والنواب الأمريكيين القادمين. المصدر: كوين بيس.

ومن الجدير بالذكر أن الحركات المؤيدة للعملات المشفرة لا تقتصر على الولايات المتحدة؛ تعمل مناطق مثل أوروبا ومجموعة العشرين والمملكة المتحدة والإمارات العربية المتحدة وهونج كونج وسنغافورة على تطوير لوائح لدعم الأصول الرقمية.

ويتوقع ريتشارد تنغ، الرئيس التنفيذي لشركة Binance، أيضًا أن التغييرات التنظيمية في الولايات المتحدة ستعمل كمحفز للنمو في عام 2025، ومن المرجح أن تحذو الدول الأخرى حذوها.

تطورات إيجابية لصناديق الاستثمار المتداولة للعملات المشفرة

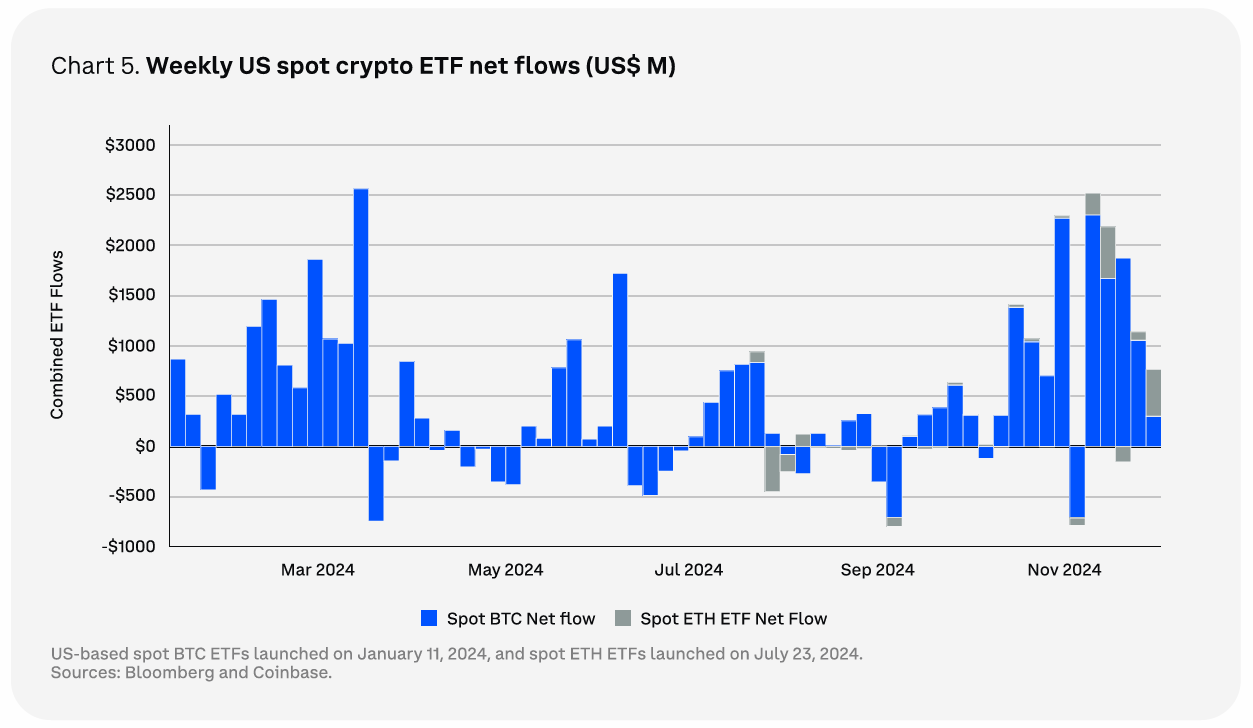

تسلط Coinbase الضوء على أهمية صناديق الاستثمار المتداولة في Bitcoin و Ethereum في جذب رؤوس أموال جديدة. وتكشف البيانات أن صافي التدفقات الوافدة بلغ 30.7 مليار دولار منذ بدء تطبيقها.

صافي التدفقات الأسبوعية لصناديق الاستثمار المتداولة للعملات المشفرة في الولايات المتحدة. المصدر: كوين بيس

ويشير التقرير أيضًا إلى أن صناديق الاستثمار المتداولة المرتبطة بأصول مثل XRP وSOL وLTC وHBAR قد تحصل على الموافقة، على الرغم من أن فوائدها قد تكون قصيرة المدى.

والأهم من ذلك، تتوقع Coinbase أن هيئة الأوراق المالية والبورصة قد توافق على المساهمة في صناديق الاستثمار المتداولة أو تلغي متطلبات إنشاء واسترداد أسهم صناديق الاستثمار المتداولة نقدًا، مما قد يؤدي إلى توسيع سوق صناديق الاستثمار المتداولة. وقد ألمح مفوض هيئة الأوراق المالية والبورصة، هيستر بيرس، إلى أن هذه التطورات يمكن أن تحدث “في وقت مبكر”.

التبني العالمي للعملات المستقرة

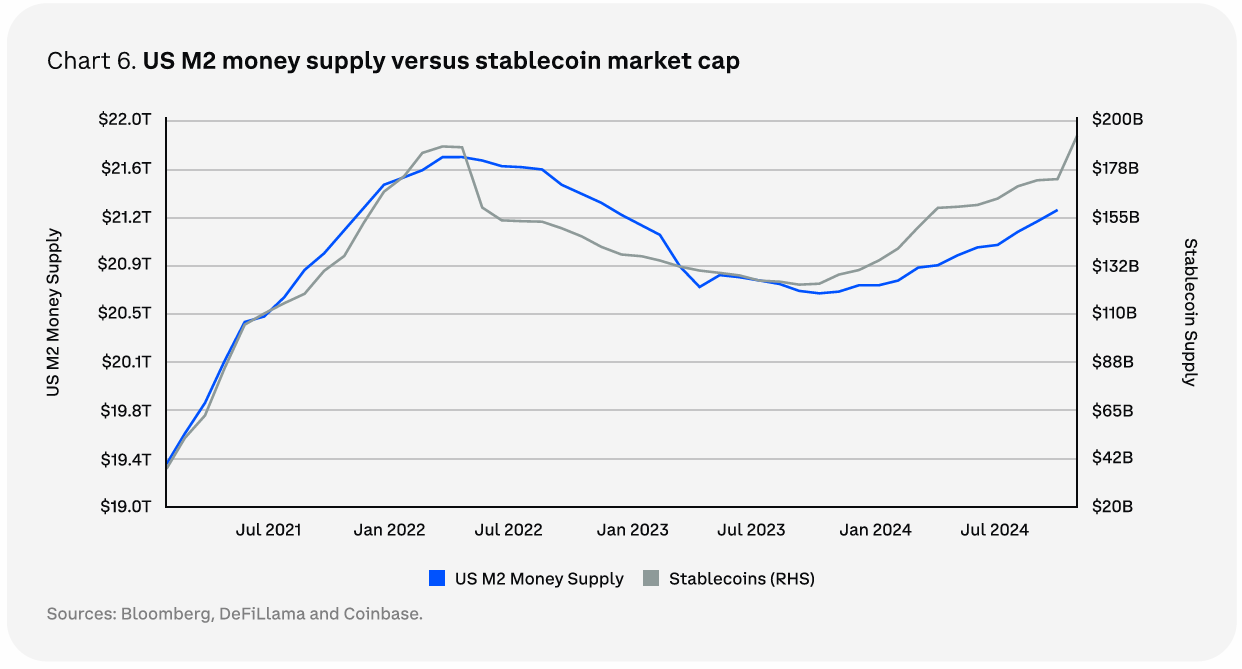

تتوقع Coinbase سيناريو متفائل للغاية لاعتماد العملات المستقرة. مع تجاوز القيمة السوقية 190 مليار دولار، تمثل العملات المستقرة حاليًا 0.9٪ من المعروض النقدي M2 في الولايات المتحدة.

العرض النقدي الأمريكي M2 مقابل القيمة السوقية للعملة المستقرة. المصدر: كوين بيس

ويتوقع التقرير أن تنمو العملات المستقرة لتشكل 14٪ من المعروض من M2 البالغ 21 تريليون دولار أمريكي، مدفوعة بسرعتها وكفاءتها من حيث التكلفة مقارنة بالطرق التقليدية.

“في الواقع، ربما نقترب جدًا من اليوم الذي لن يتم فيه تداول حالات الاستخدام الأولى والأساسية للعملات المستقرة فحسب، بل تدفقات رأس المال العالمية والتجارة.” توقعت Coinbase.

الرمز المميز يزدهر وسط التحديات التنظيمية

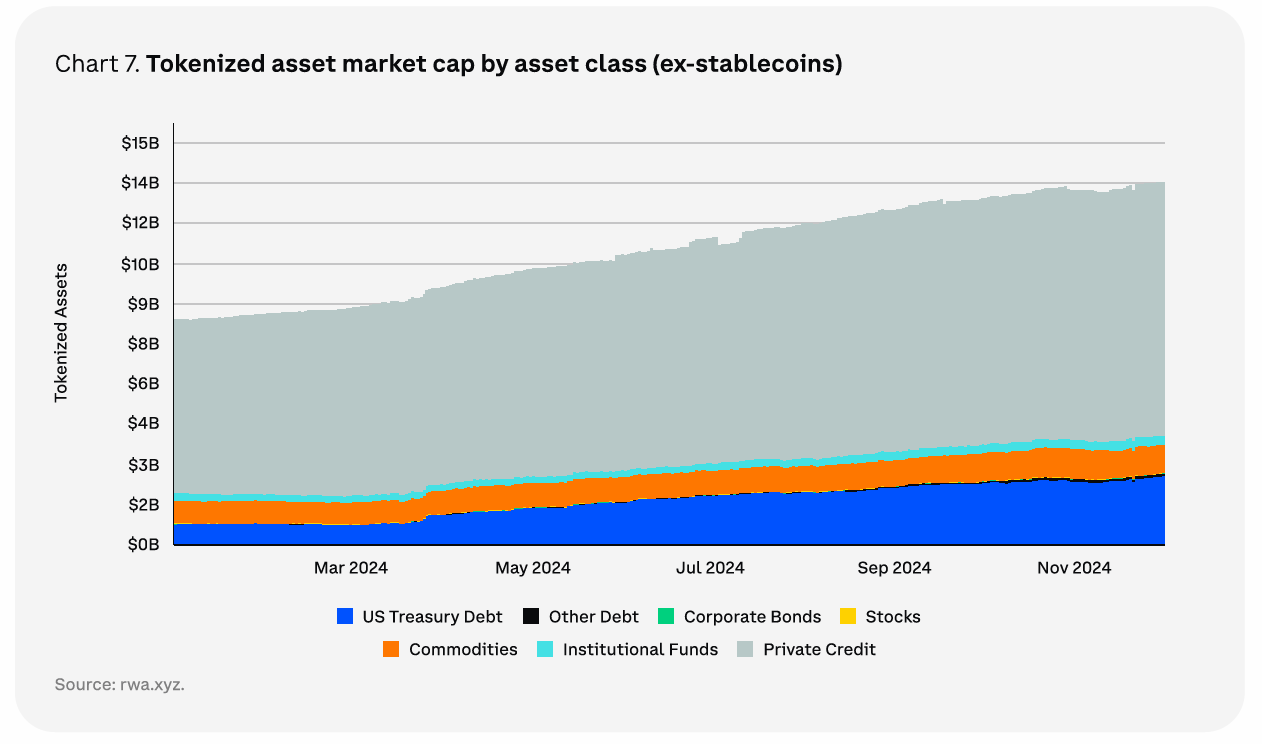

وتتوقع Coinbase أن تشهد الأصول المرمزة نموًا مستمرًا في عام 2025. وقد نمت رسملة الأصول المرمزة في العالم الحقيقي (RWA) بأكثر من 60٪ في العام الماضي، لتصل إلى ما يقرب من 14 مليار دولار.

وتشير التقديرات إلى أن رأس مال الأصول الثابتة من الممكن أن يزيد بما لا يقل عن 2 تريليون دولار على مدى السنوات الخمس المقبلة، بدعم من عمالقة القطاع المالي التقليدي مثل بلاك روك وفرانكلين تمبلتون.

القيمة السوقية للأصول المُرمزة حسب فئة الأصول (العملات المستقرة السابقة). المصدر: كوين بيس

يمتد اتجاه الترميز إلى ما هو أبعد من الأصول التقليدية مثل سندات الخزانة الأمريكية وصناديق سوق المال إلى مجالات مثل الائتمان الخاص والسلع وسندات الشركات والعقارات والتأمين.

“في النهاية، نعتقد أن الترميز يمكن أن يبسط عملية إنشاء المحفظة والاستثمار بأكملها من خلال جلبها على السلسلة، على الرغم من أن هذا قد يكون على بعد بضع سنوات. وبطبيعة الحال، تواجه هذه الجهود مجموعة خاصة بها من التحديات الفريدة، بما في ذلك تجزئة السيولة عبر سلاسل متعددة والعقبات التنظيمية المستمرة. توقعت Coinbase.

يردد تقرير Messari هذه المشاعر، ويتوقع أن تهيمن Bitcoin وRWAs الرمزية على مناقشات عام 2025.

DeFi للانتعاش في عام 2025

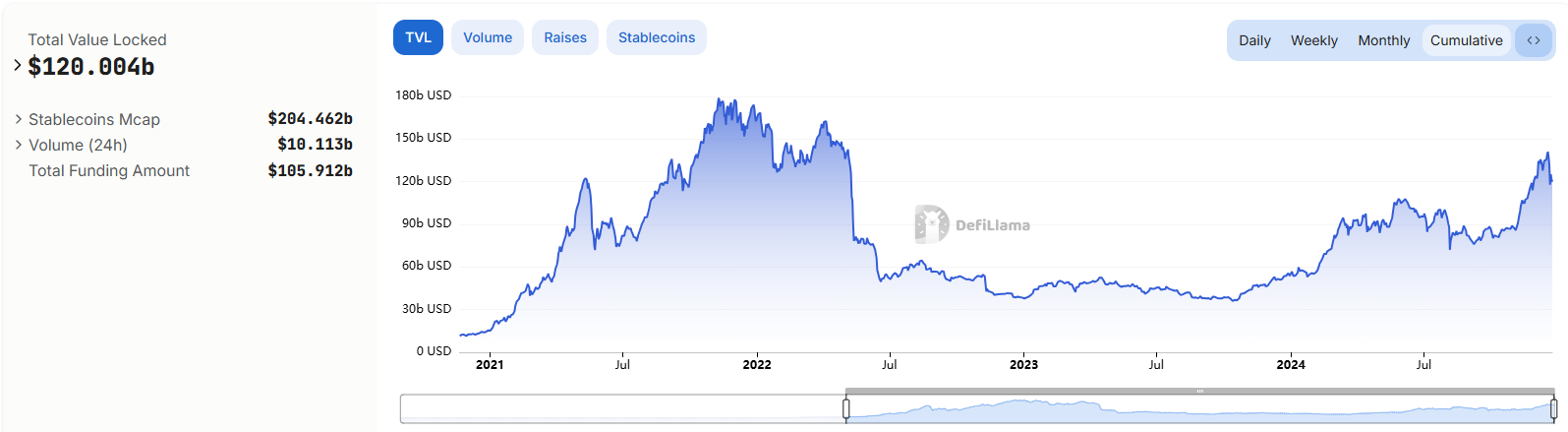

على الرغم من أن ذروة القيمة السوقية للسوق تتجاوز 3.7 تريليون دولار، فإن القيمة الإجمالية لـ DeFi المقفلة (TVL) لم تسترد بعد أعلى مستوياتها السابقة البالغة 200 مليار دولار؛ ويبلغ حاليا 120 مليار دولار.

إجمالي قيمة DeFi مقفلة. المصدر: ديفيلاما

تقول Coinbase أن التمويل اللامركزي واجه تحديات كبيرة في الدورة الأخيرة، حيث قدمت العديد من البروتوكولات عوائد غير مستدامة. ومع ذلك، قد تسمح التغييرات التنظيمية في الولايات المتحدة لبروتوكولات التمويل اللامركزي بمشاركة الإيرادات مع حاملي التوكنات، مما يعزز الانتعاش.

يشير التقرير أيضًا إلى تعليقات محافظ الاحتياطي الفيدرالي كريستوفر والر، الذي ذكر أن التمويل اللامركزي يمكن أن يكمل التمويل المركزي (CeFi) بتكنولوجيا دفتر الأستاذ الموزع (DLT)، مما يعزز كفاءة تخزين البيانات.