أرادت زوي ليو أن تدرس خطوط الأنابيب، لكن أحدهم سبقها إليها.

انها محورت. وبدلاً من التحقيق في تدفق الغاز الطبيعي بين البلدان، غيرت تركيزها إلى التدفقات المالية. وأدى ذلك إلى عودتها إلى وطنها الصين التي تستثمر أكبر مخزون من العملات الأجنبية في العالم.

من يدير الأموال؟ ما هي أهدافهم؟ فهل يصبح النظام الصيني نموذجا للدول الأخرى؟ تجيب على هذه التساؤلات في كتابها الجديد: الصناديق السيادية: كيف يموّل الحزب الشيوعي الصيني طموحاته العالمية.

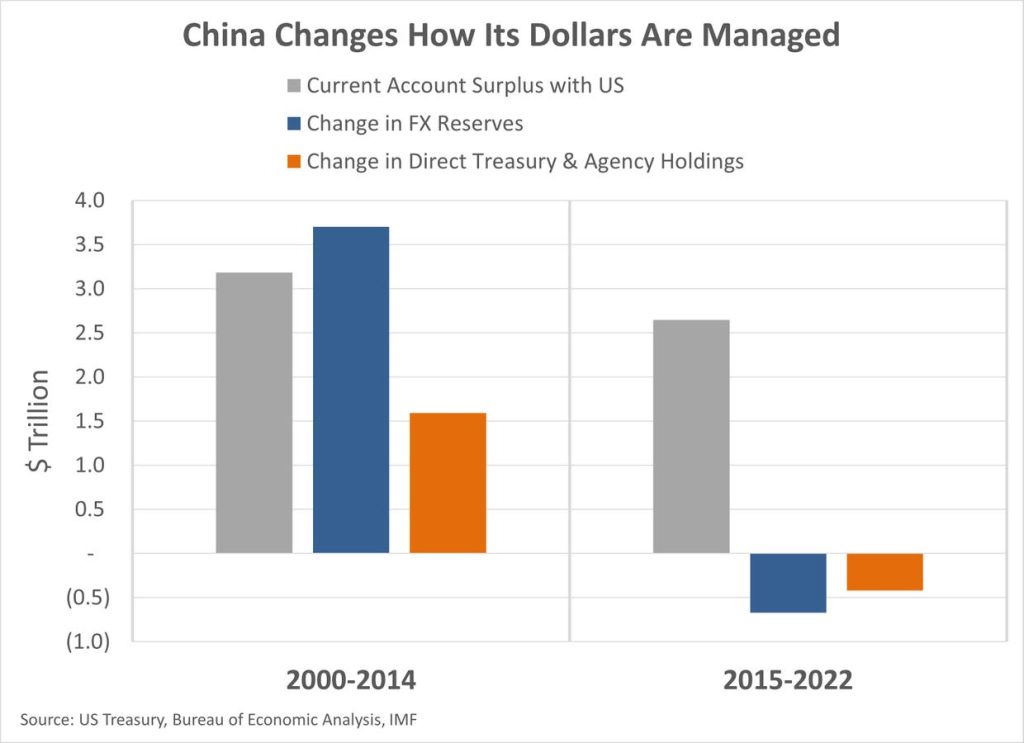

الرسم البياني أدناه يوضح الصورة الكبيرة. وتدير الصين فائضا ضخما في الحساب الجاري مع الولايات المتحدة. قبل عام 2014، قامت بتخزين هذا الدخل كاحتياطيات، واستثمرت جزءًا كبيرًا في سندات الخزانة الأمريكية وسندات الوكالة.

ثم تغيرت الأمور.

المجموعة الثانية من الأشرطة تظهر ما حدث. ولا يزال الفائض مع الولايات المتحدة موجودا، ولكن الدولارات المتراكمة لم تعد تضاف إلى الاحتياطيات. وبدلاً من ذلك، يتم نقل الأموال إلى شبكة مما يطلق عليه ليو “الصناديق السيادية ذات الرفع المالي”.

ما هي هذه الصناديق وكيف تستثمر؟

سنترال هويجين: “المساهم الرئيسي” في الصين

عندما انتقلت الصين إلى الرأسمالية، كانت بنوكها الحكومية مجرد “صرافين” يقومون بتوجيه الأموال إلى المقترضين المفضلين سياسياً. وكانت النتائج متوقعة. وبحلول عام 2001، أصبح نحو 20% من هذه القروض معدومة.

تم إنشاء Central Huijin لإصلاح ذلك.

بدأ الصندوق في عام 2003 كأداة سياسية خاصة وتم تخصيص 45 مليار دولار من احتياطيات العملات الأجنبية كرأس مال. تم استخدام هذه الأموال لسد الثغرات في الميزانيات العمومية لبنوك الدولة. وبمجرد إصلاح الميزانيات العمومية، باعت بعض أكبر البنوك الأسهم للمستثمرين الأجانب وأدرجت لاحقًا في سوق الأوراق المالية من خلال الاكتتابات العامة الأولية. لقد كان ذلك نجاحاً مذهلاً في الاستفادة من احتياطيات العملات الأجنبية لإصلاح مشكلة محلية مهمة.

وبعد سنوات قليلة، نفذت شركة Central Huijin عملية إعادة هيكلة ناجحة لصناعة الوساطة المالية، وبمرور الوقت نمت لتصبح “المساهم الرئيسي” في المؤسسات المالية الصينية. إن حصص ملكيتها في البنوك والوساطة المالية وشركات التأمين تمنح الدولة قدرة هائلة على التأثير على الأسواق المالية. ويعتقد ليو أن شركة Central Huijin ربما تساعد حاليًا في تهدئة العاصفة التي تجتاح صناعة إدارة الأصول.

مؤسسة الاستثمار الصينية (CIC): شريك الاستثمار العالمي

وبحلول منتصف عام 2006، ارتفعت احتياطيات الصين من العملات الأجنبية إلى 900 مليار دولار أمريكي، وتم استثمار 70% منها في سندات الخزانة الأمريكية أو وكالاتها. ويعتقد البنك المركزي (PBOC) أن هذه الاستراتيجية كانت مناسبة، لكن وزارة المالية شعرت أنه تم استثمار الكثير في سندات الحكومة الأمريكية ذات العائد المنخفض. وفي عام 2007 كانت الغلبة لوزارة المالية وتم تأسيس مؤسسة الاستثمار الصينية تحت ولايتها القضائية للاستثمار في الأصول ذات العائد المرتفع.

بدأت الأمور بشكل سيء.

كانت مشتريات CIC الأولى عبارة عن حصص مباشرة في العديد من المؤسسات المالية الأمريكية والتي انخفضت قيمتها خلال الأزمة المالية العالمية. وعلى الرغم من أن شركة CIC استعادت خسائرها في نهاية المطاف، إلا أن الدعاية المحلية كانت سيئة. ولتنويع مخاطرها المالية وتحمل قدر أقل من الاهتمام، ركزت مؤسسة الاستثمار الصينية على الاستثمار غير المباشر عبر صناديق الأسهم الخاصة الأجنبية.

وقد ساعد هذا في الدعاية المحلية ولكنه سرعان ما اجتذب التدقيق التنظيمي والصحافة السلبية في البلدان الأجنبية. تحولت CIC مرة أخرى. وبدأت في تخصيص الأموال “لصناديق الشراكة” ــ المشاريع المشتركة مع الشركات ذات الارتباطات السياسية في البلدان المحلية. لدى CIC صناديق شراكة في العديد من البلدان بما في ذلك الولايات المتحدة وألمانيا وفرنسا وإيطاليا و… روسيا.

كان هذا ذكيا. على سبيل المثال، تتعاون CIC مع Goldman Sachs في الولايات المتحدة. وفي عام 2019، وافق صندوق الشراكة على شراء شركة Boyd Corp، صانعة المواد الهندسية. في البداية، قام الكونجرس بمنع الصفقة، لكن جولدمان كان قادرًا على تغيير القرار. وبعد مرور عامين، وعلى الرغم من العلاقات السيئة بين البلدين، سُمح للصندوق بقيادة الاستثمار في Project44، وهي شركة تكنولوجيا سلسلة التوريد ومقرها شيكاغو. ومن المستحيل أن نتصور أن شركة CIC تقوم بهذه الصفقات دون مساعدة جولدمان.

لم يكن منحنى التعلم لدى CIC ماليًا فقط. وبمرور الوقت، تحولت استثماراتها من كونها مدفوعة في المقام الأول بالعائدات إلى الاستحواذ على الأصول التي يعتبرها الحزب الشيوعي الصيني استراتيجية. وتشمل هذه شركات الموارد الأجنبية وشركات التكنولوجيا المحلية. كما أنه يدعم أجندة الحزب الشيوعي الصيني من خلال تقديم القروض للشركات المملوكة للدولة أثناء “خروجها” واكتساب حصص في الشركات العاملة في القطاعات ذات الأولوية. وربما كمكافأة، اكتسبت مؤسسة الاستثمار الصينية المزيد من القوة على حساب بنك الشعب الصيني من خلال وضع سنترال هويجين تحت مظلتها.

ليست آمنة جدا: إدارة الدولة للنقد الأجنبي

ولم يتحمل بنك الشعب الصيني هذه الخسارة في السلطة. ابتداء من عام 2011، بدأت ذراع إدارة العملات الأجنبية، SAFE، في نقل الأموال إلى شبكة من صناديق الاستثمار الأجنبية والمحلية التي قد تسيطر على 1.3 تريليون دولار. من الصعب معرفة المبلغ الحقيقي لأن بعض أموال SAFE فقط مدرجة في تقارير بنك الشعب الصيني.

ومثل منافستها CIC، تركز الأموال التي تسيطر عليها SAFE بشكل متزايد على المجالات ذات الأهمية السياسية. والأكثر أهمية هي مبادرة الحزام والطريق، وهي رؤية شي جين بينغ لربط الدول بالصين من خلال مشاريع البنية التحتية. وقام أحد صناديق SAFE، وهو Buttonwood Investments، بتمويل صندوق طريق الحرير، أداة التمويل الرئيسية لمبادرة الحزام والطريق. كما كان SAFE رائداً في إقراض العملات الأجنبية للشركات المملوكة للدولة بأسعار أقل من السوق. وهذا يساعدهم على شراء حصص في الشركات الأجنبية العاملة في القطاعات ذات الأهمية السياسية.

هل رأسك يدور؟ كان الأمر كذلك بالنسبة لي، لذا حاولت تبسيط كل هذا في جدول ملخص:

كتاب لم يعد من الممكن كتابته

هل تستطيع ليو أن تكتب كتابها إذا كانت قد بدأت الآن بدلاً من ثماني سنوات مضت؟ لقد طرحت هذا السؤال خلال مقابلتنا على قناة مختبر الأفكار تدوين صوتي.

إجابتها: ربما لا.

وستكون المصادر الصينية مترددة في الحديث وقد تتعارض مع قواعد “التجسس الأجنبي”. وهو أمر مؤسف، لأن هناك الكثير مما يستحق الإعجاب في الطريقة التي نجحت بها الصين في إضفاء الطابع المهني والتكيف على الطريقة التي تدير بها ثرواتها.

إن النهج الأكثر شفافية من شأنه أن يولد قدراً أقل من الشكوك والانزعاج في البلدان الأخرى، وهو ما من شأنه أن يعمل لصالح الصين. ولسوء الحظ، من غير المرجح أن يكون هناك المزيد من الشفافية، ولهذا السبب نحن محظوظون لأن شخصًا آخر يكتب عن خطوط الأنابيب حتى تتمكن زوي ليو من الاستمرار في البحث عن الصناديق السيادية في الصين.