إن المشهد الاستثماري المفضل يتغير دائمًا. في حين أن العديد من المفضلين قد حظوا بتقدير جيد، مما أدى إلى تقليص العائدات الآجلة، فإن آخرين انتهازيون حديثا. ما زلنا نرى أوراقًا مالية محددة ذات إمكانات كبيرة لزيادة رأس المال، وأخرى ذات عائد حالي ضخم، وعدد قليل مختار من الاثنين معًا.

ستتناول هذه المقالة التغييرات الأخيرة التي طرأت على بيئة الدخل الثابت وتتعمق في كيفية تأثيرها على إمكانية العائد الآجل لصناديق الاستثمار العقارية المفضلة. سنناقش بعد ذلك بعض الأوراق المالية الفردية التي تبدو مربحة بشكل خاص بسبب سوء التسعير الكبير.

التغييرات في الدخل الثابت والتأثير على تفضيلات REIT

التغييرات نفسها هي مجرد وحدات ماكرو أساسية قد يكون الكثيرون على علم بها بالفعل، لذلك لن أقضي الكثير من الوقت في هذا الأمر.

- منحنى العائد غير مقلوب.

- خفض سعر الفائدة على الأموال الفيدرالية بمقدار 75 نقطة أساس وربما أكثر قليلاً في الأشهر المقبلة.

- مرور الوقت لتحويل العديد من أسعار الفائدة الثابتة السابقة المفضلة إلى أسعارها العائمة.

- ويُنظر الآن إلى سعر الفائدة المحايد على الأموال الفيدرالية (المشار إليه بـ R*) على أنه أعلى (ربما 3%-3.5%) مقابل 2%-2.5% سابقًا.

والأكثر صلة بفرص الاستثمار الفردية هو كيفية تأثير هذه التغييرات الكلية على تفضيلات صناديق الاستثمار العقارية المفضلة.

ارتفعت أسعار REIT المفضلة

ارتفعت تفضيلات REIT، كما تم تمثيلها بشكل فضفاض بواسطة Virtus InfraCap US Preferred Stock ETF (PFFA) بنسبة 20٪ تقريبًا خلال العام الماضي.

لذا

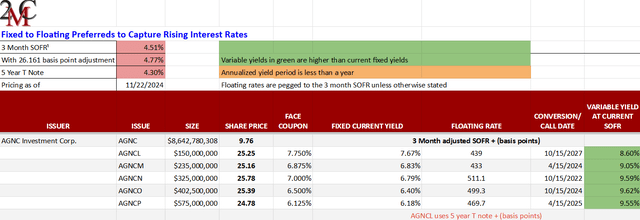

وهذا يمثل بالطبع المجموعة ككل، في حين تحركت الأوراق المالية الفردية بشكل متباين. ومع هذه الحركة الصعودية، أصبح لدى العديد من صناديق الاستثمار العقارية المفضلة التي طالبنا فيها سابقًا بارتفاع كبير الآن نظرة أكثر تسطحًا. شركة ايه ان سي للاستثمار (AGNC) المفضلة هي مثال جيد على ذلك. عندما كانوا يتداولون بسعر منخفض يبلغ 20 دولارًا أو في بعض الحالات الانتهازية بشكل خاص، أقل من 20 دولارًا، لم يكن لديهم عائد مرتفع فحسب، بل كان لديهم إمكانية كبيرة لزيادة رأس المال.

ومع ذلك، فإنهم يتداولون جميعًا اليوم بحوالي 25 دولارًا وهو القيمة الاسمية الخاصة بهم بحيث يكون العائد الآجل هو في الأساس مجرد العائد.

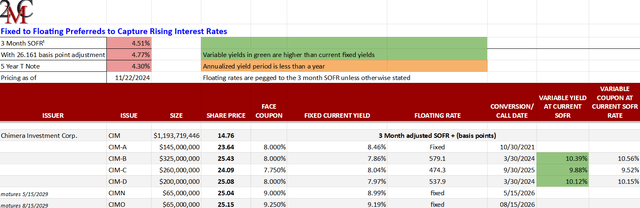

حلول دخل المحفظة اعتبارًا من 22/11/24

المصدر: حلول دخل المحفظة

بالنظر إلى أن M وN وO قد تحولت إلى عائد عائم، ولديهم تعديلات صحية على SOFR، فإن العائد الحالي عليها لا يزال قويًا تمامًا، لذا فهو توزيع أرباح قابل للتطبيق للدخل، فقط لا تتوقع ارتفاعًا أبعد من ذلك .

على الرغم من ارتفاع المد في المفضلات، هناك عدد قليل منها لا يزال منخفضًا للغاية على قدم المساواة.

لا تزال مخفضة بشكل حاد مع عوائد أعلى في المستقبل

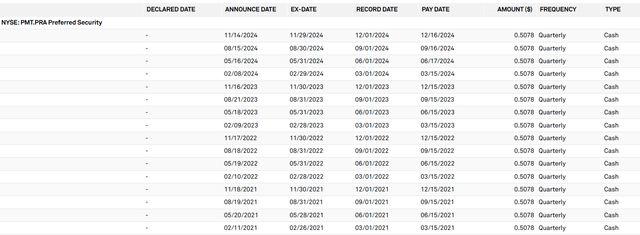

أحدثت PennyMac Mortgage Investment Trust (PMT) موجات عندما تهربت من مسؤوليتها في تحويل أسعار الفائدة المفضلة لديها إلى سعر فائدة متغير في التواريخ المحددة مسبقًا.

كان من المفترض أن يبدأ PMT المفضل A في دفع سعر فائدة متغير في مارس 2024، ولكن إليكم تاريخ أرباحه.

ستاندرد آند بورز استخبارات السوق العالمية

يمكن للمرء أن يتكهن بشراء PMT-A مع فكرة أنهم ربما سيضطرون في النهاية إلى احترام المعدل العائم الذي سيكون أعلى بكثير، ومن المحتمل أن يضطروا إلى دفع الأرباح الإضافية المفقودة.

من الصعب جدًا تمييز احتمالية حدوث ذلك، لذا أفضل لعب السلسلة C التي يتم تداولها بسعر 20.74 دولارًا اعتبارًا من لقطة الشاشة.

حلول دخل المحفظة اعتبارًا من 22/11/24

لاحظ أن العائد الحالي الثابت لجميع الإصدارات الثلاثة هو في الأساس نفسه، ويتراوح من 8.14% إلى 8.18%. ومع ذلك، تتمتع السلسلة C بإمكانية زيادة رأس المال بنسبة 20٪ تقريبًا بالإضافة إلى الأرباح، نظرًا لخصمها الكبير على قدم المساواة.

من المحتمل أن يتطلب الوصول إلى 25 دولارًا أن تنخفض أسعار الفائدة بشكل كبير، وهذه ليست حالتي الأساسية، ولكن يمكن أن يتداول هذا بشكل معقول إلى حوالي 23.50 دولارًا حتى على المسار المتفق عليه لأسعار الفائدة.

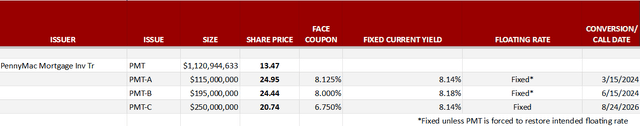

أربور ريالتي تراست، وشركة (ABR) لديها أيضًا العديد من العروض المفضلة المخفضة.

حلول دخل المحفظة اعتبارًا من 22/11/24

ABR-D وABR-E هما معدل ثابت مع عائدات حالية تبلغ 8.55% و8.22% على التوالي. وستعمل هذه بشكل مشابه لـ PMT-C حيث يوجد عائد حالي قوي مع إمكانية زيادة رأس المال الإضافي.

يعد ABR-F أكثر إثارة للاهتمام بالنسبة لي بسبب انتشار نقطة الأساس السخية البالغة 544 نقطة على عروض التحويل العائمة على SOFR. يعكس SOFR إلى حد كبير سعر الفائدة على الأموال الفيدرالية والذي من شأنه أن يجعل قسيمة السعر المتغير هائلة بنسبة 9.95٪ وهو ما يترجم إلى عائد بنسبة 11.88٪ بسبب الخصم الذي يتم تداوله به.

كان من المعتقد سابقًا أن سعر الفائدة على الأموال الفيدرالية سينخفض بشكل كبير، لكن تعليقات بنك الاحتياطي الفيدرالي تحركت بشكل متزايد نحو سعر محايد أعلى. ويشير معظم المراقبين في بنك الاحتياطي الفيدرالي الآن إلى سعر فائدة محايد يتراوح بين 3% إلى 3.5%. وباستخدام الحد الأدنى من هذا النطاق، ستظل قسيمة السعر العائمة لـ ABR-F عند 8.442%. هذه بالطبع هي القسيمة مقابل القيمة الاسمية، لذا عند شراء ABR-F بسعر 20.94 دولارًا، سيكون العائد يزيد قليلاً عن 10٪.

تمت جدولة التحويل إلى عائم في 30/10/26 مما يجعل SOFR في ذلك الوقت غير معروف. ومع ذلك، نظرًا لأن الفارق على SOFR كبير جدًا عند 544 نقطة أساس، فمن الصعب تخيل بيئة أسعار فائدة لا يكون فيها العائد المحول لـ ABR-F ضخمًا.

لذلك، أعتقد أنه من المحتمل أن يتم تداول ABR-F على قدم المساواة في وقت تحويله، مما ينذر بارتفاع كبير في رأس المال بالإضافة إلى عائد صحي أثناء الانتظار.

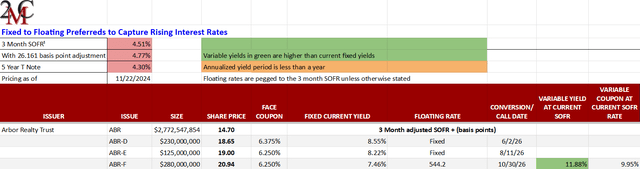

فئة أخرى من المفضلات الانتهازية التي تستحق التغطية هي تلك التي يبدو أنها تتداول بسعر أعلى، ولكنها ليست كذلك في الواقع.

السعر القذر مقابل السعر النظيف

تحتوي السندات على شيء يسمى التسعير النظيف مقابل التسعير القذر والذي يشير إلى الفرق بين سعرها المدرج والسعر الذي تتعامل به فعليًا والذي يتضمن الفوائد المستحقة للفترة الجزئية.

على عكس السندات، يتم تداول السندات المفضلة دائمًا بسعرها المدرج بحيث تعمل أي أرباح مستحقة في فترة الأرباح الحالية كنوع من الخصم.

إن تفضيل التصفية للمفضل هو قيمته الاسمية بالإضافة إلى الأرباح المستحقة. لذا، على الرغم من أن القيمة الاسمية لشركة Chimera Investment Corporation (CIM) Chimera Investment Corporation 8% PFD CUM SER D (CIM.PR.D) هي 25 دولارًا، فإن تفضيل التصفية الخاص بها الآن أقرب إلى 25.50 دولارًا نظرًا لمدى قربها من القيمة الاسمية السابقة. – تاريخ توزيع الأرباح. تفضل شركة Chimera الاستغناء عن الأرباح بتاريخ 24/12/24. وبالتالي، حتى لو اشترينا CIM-D بسعر 25.08 دولارًا الحالي، وتم استرداده غدًا، فسيظل مربحًا.

نظرًا لكون الأرباح المتراكمة جزءًا من تفضيل التصفية، فإن تفضيل التصفية عادة ما يكون أعلى قليلاً من القيمة الاسمية البالغة 25 دولارًا. ينطبق هذا على تفضيلات Chimera لأن B وD قابلان للاسترداد حاليًا.

حلول دخل المحفظة اعتبارًا من 22/11/24

توفر هذه المنتجات المفضلة أيضًا فروق أسعار سخية جدًا على SOFR مما يجعل عائداتها الحالية تزيد عن 10٪.

قد يتم استدعاؤهم منا في مرحلة ما، ولكن بما أن الأرباح المتراكمة أكبر من العلاوة على قدم المساواة، فإن الاسترداد سيكون حدثا مربحا قليلا للمستثمرين.

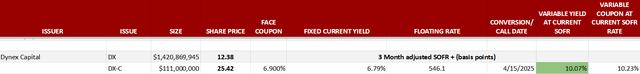

شركة داينكس كابيتال (DX) C المفضل في وضع مماثل.

حلول دخل المحفظة اعتبارًا من 22/11/24

يتم توزيع الأرباح بدون أرباح في نهاية شهر ديسمبر، مما يجعل الأرباح المستحقة تلغي إلى حد كبير العلاوة على قدم المساواة.

ارتفاع العائد بسبب سوء التسعير

هناك العديد من الطرق للعثور على عوائد أرباح تزيد عن 10٪، ولكن العديد من الأوراق المالية يتم تداولها بعوائد مرتفعة لأنها تنطوي على مخاطر عالية للغاية.

لا يوجد سهم خالي من المخاطر، ولكننا نعتقد أن الأسهم المفضلة المذكورة أعلاه ذات عائد مرتفع بسبب سوء التسعير وليس المخاطر الكبيرة. تفضل صناديق REIT الحصول على القليل جدًا من الاهتمام المؤسسي نظرًا لصغر حجمها وغموضها مما يجعلها أرضًا خصبة للتسعير الخاطئ. يتم إساءة فهم ميزات التحويل ذات المعدل المتغير بشكل خاص من قبل السوق الذي كان مصدرًا متكررًا لسوء التسعير مما يسمح بتسعير دخول انتهازي يصحح تاريخيًا على الأقل نحو القيمة العادلة مع وصول التحويل، وتبدأ الأرباح الأعلى في التدفق.

بناءً على مستوى المخاطرة، أعتقد أن هذه السندات يجب أن تتداول بحوالي 8٪ من إجمالي العائد السنوي، لكن سوء التسعير يوفر عوائد تصل إلى 10٪ بالإضافة إلى بعض إمكانية زيادة رأس المال لأولئك الذين لا يزالون مخصومين على قدم المساواة.